Le bilan est un tableau essentiel du business plan. Il doit être inséré dans la partie financière et mentionner certaines informations bien précise. Voici une fiche qui vous apprendra ce qu’est un bilan et comment le construire. Nous vous conseillons sur les points importants à vérifier lors de sa construction et vous fournissons un exemple.

Qu’est-ce qu’un bilan ?

Le bilan est un tableau financier du business plan qui donne une indication précise sur le patrimoine de votre entreprise, à une date particulière appelée date de clôture de votre exercice comptable. Il met en évidence des « grandes masses » afin de permettre au lecteur de votre business plan de vérifier rapidement l’équilibre financier de votre projet.

Que retrouve-t-on dans le bilan de son business plan ?

Un bilan de business plan met en opposition des emplois (appelés « actifs ») et des ressources (appelées « passif »).

L’actif du bilan

L’actif correspond à l’ensemble des biens qui appartiendront à votre entreprise mais qui ne seront pas consommés lors de leur premier usage. Ils pourront être revendus ultérieurement et ne constituent donc pas un appauvrissement (contrairement aux charges du compte de résultat).

Voici les rubriques d’actifs les plus rencontrées dans un business plan : immobilisations, créances clients, stocks et comptes bancaires.

Dans un bilan, l’actif est présenté par ordre croissant de liquidité : au plus au descend, au plus les biens sont facilement réalisables (c’est-à-dire mobilisable en trésorerie, vendus par exemple).

Le passif du bilan

A l’inverse, le passif comprend l’ensemble des moyens de financements qui seront mis à la disposition de votre entreprise par des tiers mais qui devront leur être restitués à plus ou moins long terme. Leur acquisition ne constitue pas un enrichissement.

Voici les rubriques du passif les plus rencontrées dans un business plan : apports en capital des associés, dettes financières (prêt bancaire, apport en comptes courants d’associés), dettes fournisseurs, dettes fiscales et sociales et résultats des exercices antérieurs non distribués sous forme de dividendes.

Dans un bilan, le passif est présenté par ordre croissant d’exigibilité : au plus au descend, au plus les dettes doivent être remboursées rapidement.

Remplir son bilan

Pour construire votre bilan, vous aurez besoin des données que vous avez recensées au préalable dans votre check-list de préparation de votre business plan et notamment de celles reprises dans les onglets « investissements » et « financements ». Par ailleurs, le résultat net que vous avez déterminer dans votre compte de résultat devra également figurer au passif de votre bilan.

Le bilan nécessite certains calculs intermédiaires, effectués à la date de clôture de chaque exercice comptable contenu dans votre business plan :

- Amortissements des immobilisations

Vos investissements vont figurer à l’actif du bilan pour leur montant net d’amortissements. Par conséquent, chaque année, vous devrez calculer les dotations aux amortissements de chacune de vos immobilisations et les cumuler au fur et à mesure des années.

- Créances clients

Vous allez peut être accorder un délai de paiement à vos clients. Ce délai de paiement occasionnera la constatation de créances à la clôture de votre exercices. Par exemple, si vous accordez un délai de paiement moyen de 30 jours à vos clients et que votre chiffre d’affaires de la première année est estimé à 1 000 000 euros HT (soit 1 200 000 euros TTC) lissé de manière linéaire sur toute l’année, les créances clients figurant à l’actif de votre bilan en première année seront de 98 630 euros TTC [ 1 200 000 x (30/365) ].

- Stocks

Les stocks correspondent à vos marchandises ou vos produits non vendus, ou encore à vos prestations de services en cours (prestations effectuées partiellement et non encore facturées). Ils dépendent notamment du délai de rotation des stocks. Si, par exemple, vous achetez des marchandises pour 600 000 euros hors taxes et que votre délai de rotation des stocks (délai d’écoulement moyen de vos marchandises) est de 30 jours, les stocks qui vont figurer à l’actif de votre bilan s’élèvent à 50 000 euros [ 600 000 x (30/360) ].

- Capital restant dû

Si vous sollicitez des prêts bancaires, il vous faudra établir leurs plans d’amortissement afin de récupérer le montant de la dette restant due à la clôture de chaque exercice. Celle-ci va figurer, bien entendu, au passif de votre bilan.

- Dettes fournisseurs

Le raisonnement est le même que pour vos créances clients : vous allez surement bénéficier d’un délai de règlement fournisseur et celui-ci va impacter le passif de votre bilan puisque des dettes existeront à la clôture de l’exercice.

- Dettes fiscales

De nombreux impôts et taxes sont calculés sur la base des données d’une année « N » mais payés que l’année d’après « N+1 ». Vous devez également provisionner ces dettes dans le passif de votre bilan. il s’agira notamment de la taxe d’apprentissage, de la formation professionnelle, de l’impôt sur les sociétés, etc.

Quels sont les points à vérifier dans son bilan ?

La première chose (et la plus importante) est de vérifier que votre bilan soit équilibré en termes de montant. Cela signifie que le total de l’actif doit être égal à celui du passif. A défaut, vous devrez revérifier chacun de vos calculs.

Ensuite, vous devez vous assurer que votre bilan est sain financièrement. Ce travail passe par l’analyse des fameuses « grandes masses » que nous évoquions en début d’article. Pour simplifier, vous devez toujours appliquer la règle suivante : les biens peu liquides doivent être financés par des dettes exigibles à long terme ; et inversement. Ainsi, vos immobilisations devront être financées par des apports en capital ou des emprunts tandis que vos créances clients et vos stocks doivent être financées pour la grande majorité par vos dettes fournisseurs.

Pour grossir le trait, ne financez pas vos achats de stocks initiaux par un emprunt remboursable sur 15 ans mais plutôt par un prêt à court terme. Même chose pour la TVA, si vous devez financer un crédit de TVA dont le remboursement ne sera effectif qu’au bout de quelques mois, souscrivez un crédit relais.

Vous avez compris la logique ? Vous venez de comprendre les notions essentielles de fonds de roulement net global (FRNG), de besoin en fonds de roulement (BFR) et de trésorerie nette (TN) :

- le besoin en fonds de roulement est la résultante d’un décalage de trésorerie généré par les délais de paiement applicables aux flux sortants et aux flux entrants et par le délai de rotation des stocks ( BFR = stocks + créances clients – dettes fournisseurs ) ;

- le fonds de roulement net global mesure la quantité de ressources à long terme non utilisées par les actifs immobilisés qui permettra de couvrir vos dépenses d’exploitation ( FRNG = capital social + réserves + résultat + dettes financières supérieures à un an + amortissements cumulés – immobilisations brutes ) ;

- la trésorerie nette est perçu comme un reliquat, la différence entre ces deux variables ( TN = FRNG – BFR ).

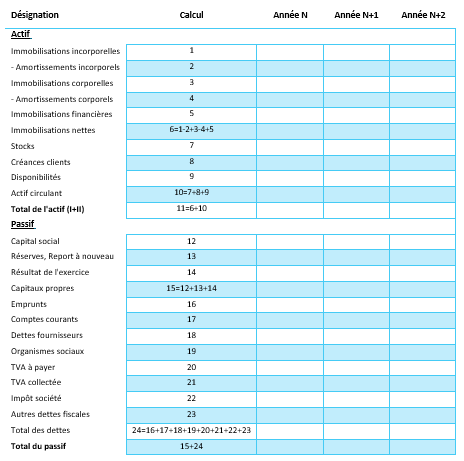

Exemple de bilan à mettre dans un business plan

Les autres tableaux du business plan

Le bilan n’est pas le seul tableau financier de votre business plan. Vous devrez également construire un compte de résultat, un plan de financement et un tableau de trésorerie. D’autres tableaux pourront également figurer en annexe de la partie financière.

Sur le même thème : comment réussir la partie financière de son business plan ?